La cryptomonnaie : comment déclarer vos bénéfices ?

Selon le Code général des impôts, dans les articles 150 VH et 200 C, ainsi que le BOFIP BOI -RPPM-PVBMC-30, les bénéfices réalisés sur l’investissement en cryptomonnaie doivent obligatoirement être déclarés. Cette loi s’applique à toutes les personnes physiques disposant d’une résidence fiscale en France, et ce, peu importe la localisation des plateformes via lesquelles les opérations sont effectuées. La déclaration peut se faire sur site impots.gouv.fr avec la déclaration de ses revenus. Les formulaires à remplir sont : le Cerfa n° 2042, le Cerfa n° 2086 et le Cerfa n° 3616 pour les détenteurs de compte à l’étranger. Vous détenez des actifs numériques dans un bitcoin ? Vous avez omis de déclarer les bénéfices de votre investissement ? Un avocat en droit pénal peut vous aider à rattraper le coup ! Vous vous demandez si vous devez déclarer les bénéfices de la cryptomonnaie ? Quelles sont les modalités ? Quels sont les pièges à éviter ? Pas de panique ! La rédaction vous dit tout !

À RETENIR : Comment déclarer ses cryptomonnaies ?

Les bénéficies de votre investissement dans les bitcoins sont à déclarer sur vos revenues sur le site impots.gouv.fr. Vous aurez à remplir le Cerfa n° 2042, le Cerfa n° 2086 et le Cerfa n° 3616.

Intéressé par la cryptomonnaie, vous souhaitez investir dans les règles ? Découvrez les formalités à suivre pour déclarer vos plus-values !

Doit-on déclarer les bénéfices de la cryptomonnaie sur ses revenus ?

Le seul fait de détenir des actifs numériques n’est pas imposable. Ainsi, il ne nécessite pas une déclaration. En revanche, cette dernière est obligatoire dans les cas de la liste suivante :

- Lorsque vous en tirez des bénéfices ;

- Lorsque vous changez des devises, notamment lorsque vous passez de l’euro au dollar ou au franc suisse.

Points clés à retenir

- Les bénéfices de la cryptomonnaie doivent être déclarés sur ses revenus.

- Si vous avez réalisé des moins-values, ces dernières sont compensables aux plus-values sur une même année.

Comment est taxée la cryptomonnaie ?

Les taxes sont différentes si les plus-values sont effectuées à titre occasionnel et habituel. Dans le premier cas, l’investisseur est soumis au flat-tax qui est de 30 % de la valeur de la plus-value.

Ce montant est divisé comme ceux de la liste suivante :

-

- 12,8 % d’impôt sur le revenu ;

- 17,2 % de prélèvements sociaux.

Par ailleurs, si les plus-values sont réalisées à titre habituel, elles sont soumises aux impôts de la liste suivante :

-

- Au taux marginal du foyer de l’impôt sur le revenu ;

- Au taux de 17,2 % de prélèvement social.

Points clés à retenir

- Les plus-values réalisées occasionnellement sont soumises à un flat-tax de 30 %.

- Le calcul de la taxe est différent si les plus-values sont réalisées à titre habituel.

Quelles sont les modalités ?

La déclaration des revenus se fait en ligne sur le site impots.gouv.fr.

Pour ce faire, voici la liste des formulaires à remplir :

-

- Le Cerfa n° 2042 (case 3AN ou 3BN) ;

- Le Cerfa n° 2086 ;

- Le Cerfa n° 3616 ;

Pour accéder au formulaire Cerfa n° 2042, entrez dans la fenêtre « Plus-value et gain divers ». Vous devez remplir la case 3 AN si vous avez réalisé des plus-values pendant l’année. En revanche, en cas de moins-value, allez dans la case 3BN. Le remplissage de la case 3 AN signifie que le flat-tax de 30 % vous sera imposé. Néanmoins, cette action ne suffit pas, vous êtes dans l’obligation de fournir les détails de vos ventes.

Vous devez donner les détails de vos achats et vos ventes de cryptomonnaies au fisc afin qu’il puisse contrôler votre déclaration dans le Cerfa n° 2042. Ces informations seront données dans le Cerfa n° 2086.

Pour ce faire, suivez les étapes de la liste suivante :

-

- Cliquez sur « déclaration annexe » ;

- Cochez la case de la « déclaration de plus ou moins-values suite à la cession d’actifs numériques » ;

- En haut à droite, vous trouverez l’« Annexe n° 2086 ».

Dans cette deuxième déclaration, vous renseignez sur le nombre d’opérations réalisées de chaque membre du foyer fiscal, dont voici la liste :

-

- Les opérations, notamment les ventes ;

- La date de la réalisation de la vente ;

- Le prix de cession ;

- Le prix d’acquisition ;

- La valeur finale du portefeuille lors de la cession.

Lorsque le Cerfa n° 2086 est correctement rempli, les cases 3AN ou 3BN se rempliront automatiquement.

Points clés à retenir

- Vous pouvez déclarer vos revenus en ligne sur le site impots.gouv.fr.

- Vous aurez à remplir le Cerfa n° 2042, le Cerfa n° 2086 et le Cerfa n° 3616.

Quels sont les pièges à éviter ?

La loi exige depuis le 1er janvier 2019 la déclaration des plus-values réalisées sur les actifs numériques. La non-déclaration des revenus de cryptomonnaies est considérée comme une fraude fiscale. De plus, les transactions des actifs numériques sont les plus faciles à tracer.

Le fraudeur peut être soumis à de lourdes sanctions.

Voici la liste de quelques exemples :

- Une majoration de l’impôt qui peut augmenter jusqu’à 80 % ;

- Une amende pouvant atteindre 2 000 000€ selon le cas ;

- 7 ans d’emprisonnement si la fraude a été effectuée en bande organisée.

Points clés à retenir

- L’omission de la déclaration est punissable à une majoration de l’impôt, une amende et/ou des années d’emprisonnement.

- La déclaration est fortement recommandée, car ce type de transactions est facilement traçable.

Pour conclure, la déclaration des bénéfices de la cryptomonnaie sur ses revenus est obligatoire. Le manquement de cette obligation est considéré comme une fraude fiscale pouvant générer une lourde sanction. Si ce manquement est déconseillé, vous pouvez réduire la taxe en compensant les plus-values avec les moins-values sur une même année. Prenez conseil auprès d’un avocat en droit pénal pour recevoir d’autres astuces.

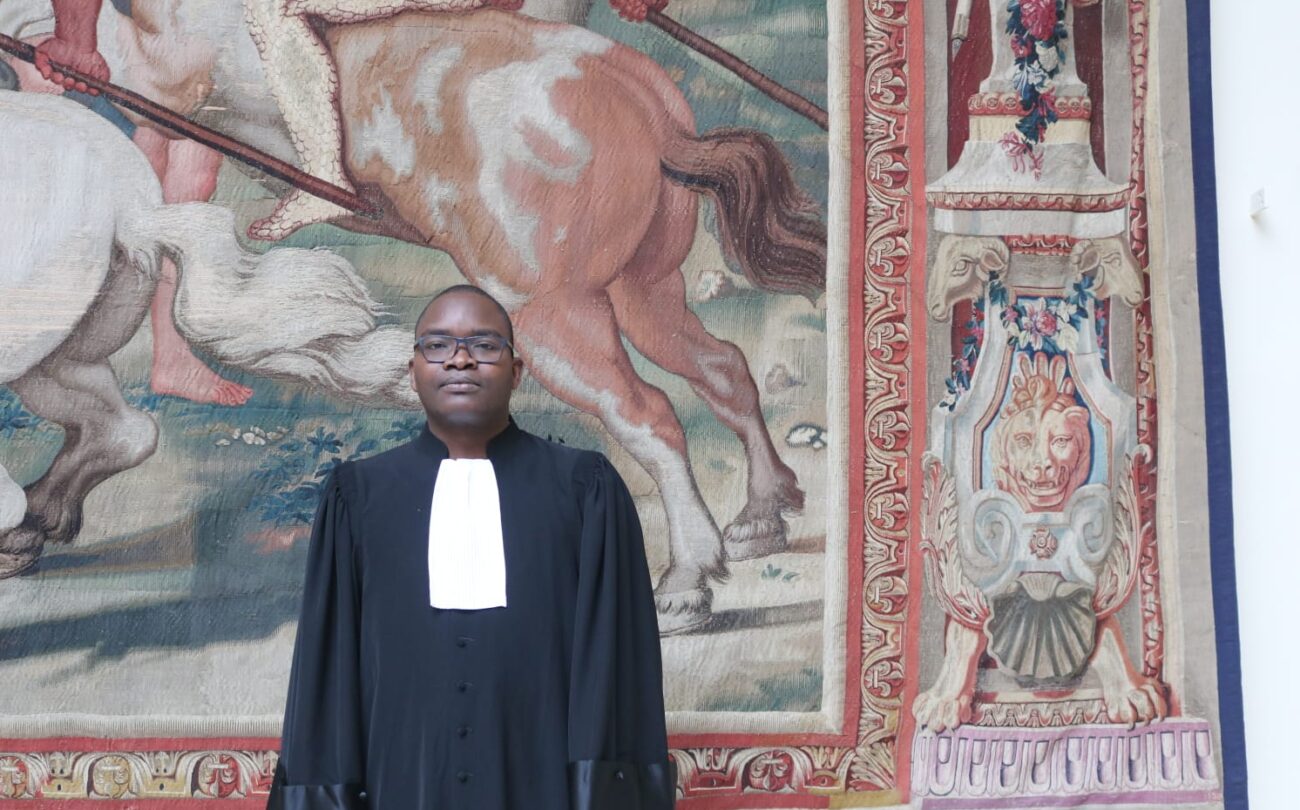

Besoin d’un avocat ?

Trouvez un avocat simplement et sans inscription sur la plateforme Justifit