L’URSSAF de l’auto-entrepreneur en 2024

En optant pour le statut d’auto-entrepreneur, vous bénéficiez de nombreux avantages comme la franchise en base de TVA, l’Aide aux créateurs et repreneurs d’entreprises (Acre) et certaines exonérations d’impôts sur les bénéfices. Ceci, étant, l’auto-entrepreneur est tenu à certaines obligations notamment ceux vis à vis de l’URSSAF. En 2024, vous souhaitez garder votre statut d’auto-entrepreneur ? Un avocat spécialisé en auto-entreprise peut vous détailler les avantages et les obligations qui caractérisent ce choix en 2024.

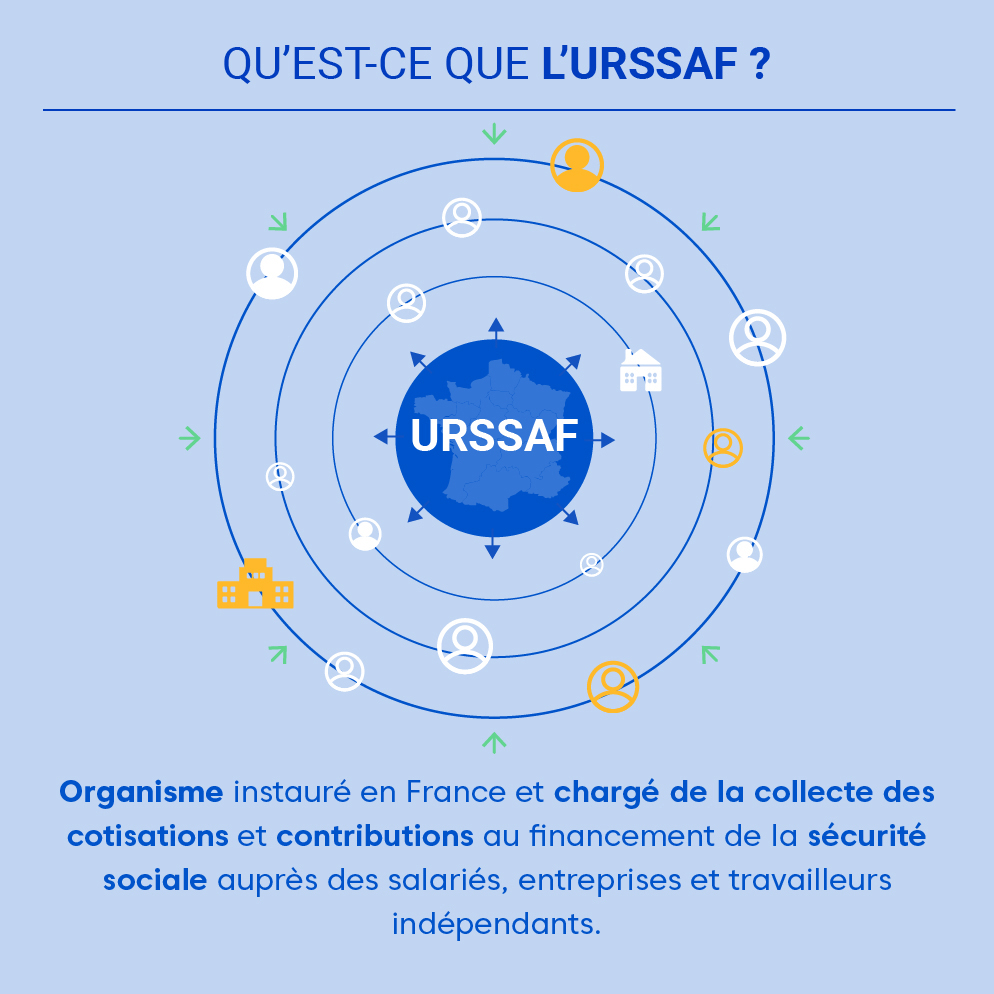

Voici une infographie qui résume ce qu’est l’ URSSAF de l’autoentrepreneur :

À RETENIR : quelles sont les nouveautés pour les auto-entrepreneurs en 2024 ?

Les changements pour les auto-entrepreneurs en 2024 sont :

- L’application progressive de l’e-invoicing (la facture électronique) ;

- L’ajout de 4 nouvelles mentions obligatoires dans la facture ;

- L’application de l’e-reporting ;

- L’exonération d’impôt pour les auto-entreprises créées ou reprises en Zone France Ruralité Revitalisation.

Auto-entrepreneurs de l’année 2024, découvrez les essentiels à connaitre !

L’application progressive de l’e-invoicing

L’envoi et la réception de facture pour chaque transaction sont obligatoires pour les auto-entrepreneurs, comme pour toutes les entreprises.

À partir de 2024, l’adoption progressive de la facture électronique, appelée également « e-invoicing » devient obligatoire. En effet, si jusqu’à présent les factures sont davantage utilisées en version papier dans les micro-entreprises, la version digitale devient recommandée. Toutefois, le changement peut être progressif afin d’atteindre le calendrier ci-dessous :

- À partir du 1er septembre 2026: les grandes entreprises et les ETI (entreprise de taille intermédiaire) doivent fournir uniquement des factures électroniques ;

- À partir du 1er septembre 2026 : les PME (petite et moyenne entreprise) et les micro-entreprises doivent recevoir uniquement des factures électroniques ;

- À partir du 1er septembre 2027: Les PME et les micro-entreprises doivent émettre uniquement des factures électroniques.

Les mentions obligatoires dans la facturation

Le décret n° 2022-1299 du 7 octobre 2022 sur la généralisation de la facture électronique dans les transactions entre l’assujetti à la taxe sur la valeur ajoutée et la transmission des données de transaction stipule que 4 nouvelles mentions obligatoires doivent figurer sur chaque facture à compter du 1er juillet 2024. Les voici :

- Le numéro SIREN/Siret ;

- L’adresse de livraison lorsqu’elle est différente de l’adresse de la facturation ;

- Le type d’opération, par exemple livraison de biens, prestation de service, opération mixte ;

- L’option de paiement de la TVA d’après les débits.

L’application de l’e-repoting

L’État souhaite l’application de l’e-reporting dans le but de renforcer la sécurité des transactions de paiement.

L’e-reporting consiste à envoyer des données de transaction complémentaire relatives au montant de la transaction et à sa TVA à l’administration fiscale. Son calendrier d’exécution est similaire à celui de l’e-reporting :

- À partir du 1er septembre 2026: il est obligatoire pour les grandes entreprises et les ETI ;

- À partir du 1er septembre 2027 : son application est obligatoire pour les PME et les micro-entreprises.

La suppression de la cotisation sur la valeur ajoutée des entreprises (CVAE) reportée

Si la suppression de la CVAE était prévue pour 2024, finalement, elle est reportée à 2027. En attendant, son taux maximal d’imposition baissera de manière progressive jusqu’à sa date de suppression.

Pour rappel, la CVAE est appliquée aux micro-entreprises qui présentent un chiffre d’affaires annuel supérieur à 152 500 €. Elles devront ainsi la déclarer.

L’exonération d’impôt pour les créations en Zone France Ruralité Revitalisation +

Les micro-entreprises créées ou reprises dans les Zones France Ruralité Revitalisation + (ZFRR+) entre le 1er juillet 2024 et le 31 décembre 2029 jouiront d’une exonération d’impôt sur la part des bénéfices effectués sur cette zone. Elles bénéficieront de :

- Une exonération totale pour les 60 premiers mois ;

- Une exonération progressive pour les 36 mois suivants.

Les micro-entreprises concernées sont celles qui exercent :

- Une activité industrielle ;

- Une activité commerciale ou artisanale ;

- Les activités non commerciales, y compris les activités libérales.

Qu’est-ce qui ne change pas en 2024 ?

Les plafonds du chiffre d’affaires restent les mêmes pour 2023, 2024 et 2025.

Pour pouvoir garder le statut d’auto-entrepreneur, et ainsi bénéficier des charges administratives allégées, les micro-entreprises doivent avoir un chiffre d’affaires (CA) respectant les plafonds fixés. Ces derniers varient en fonction de leur activité :

- Pour l’achat et la revente de marchandises, le plafond des CA est de 188 700 € ;

- Pour la vente des denrées à consommer sur place, il est de 188 700 € ;

- Pour les prestations d’hébergement, il est de 188 700 € ;

- Pour les services commerciaux ou artisanaux, il est de 77 700 € ;

- Pour les activités libérales, il est de 77 700 €.

Quelles sont les conséquences en cas de dépassement du plafond de la micro-entreprise ?

Le dépassement des seuils prédéfinis n’entraîne pas immédiatement la remise en cause du statut de micro-entrepreneur. En fait, les deux cas de figure de la liste suivante sont à distinguer :

- En cas de dépassement du plafond de chiffre d’affaires imposé, vous continuez de profiter des aspects simplifiés des régimes microfiscaux et micros sociaux de l’auto-entreprise ;

- En cas de dépassement du seuil durant 2 années consécutives, l’auto-entreprise bascule de manière automatique sous le régime de l’entreprise individuelle classique avec notamment des conséquences fiscales.

Dans les faits, l’entrepreneur qui sort du régime de la micro-entreprise se retrouve soumis à l’un des régimes de la liste suivante :

- Régime fiscal du bénéfice réel simplifié pour les bénéfices industriels et commerciaux ;

- Régime de la déclaration contrôlée pour les bénéfices non commerciaux.

Le seuil de la franchise en base de TVA augmente-t-il pour 2024 ?

Le seuil du chiffre d’affaires à respecter pour profiter de la franchise en base de TVA reste également le même pour 2023, 2024 et 2025. Il varie en fonction de l’activité de l’auto-entreprise :

- 36 800 € pour les prestations de services (un seuil de tolérance de 39 100 € pour la 1re année de dépassement ;

- 91 900 € pour les prestations de vente (un seuil de tolérance de 101 000 €) ;

- Pour l’achat et la revente des marchandises, le seuil de franchise de TVA est de 91 900 € de CA, avec un seuil de tolérance de 101 000 € de CA ;

- Pour les prestations de services artisanales ou commerciales, le seuil est de 36 800 €, avec un seuil de tolérance de 39 100 € ;

- Pour les professions libérales, le seuil est de 36 800 €, avec un seuil de tolérance de 39 100 €.

En rechange, de nouveaux seuils seront appliqués à partir du 1er janvier 2025. Les voici :

- Pour les activités de négoce, c’est-à-dire d’achat et de revente, ainsi que pour les prestations d’hébergement, le seuil est de 85 000 € ;

- Pour les autres prestations de services, il est de 37 500 €.

Par ailleurs, les seuils majorés de la franchise en base seront de :

- Pour les activités de négoce et les prestations d’hébergement, le seuil est de 93 500 € ;

- Pour les autres prestations de services, il augmentera à 41 250 €.

Les taux de cotisations sociales imposés aux auto-entrepreneurs restent les mêmes que ceux de 2023 pour l’année 2024. Ils sont listés ci-après :

- Pour les activités d’achat-revente, il est de 12,3 %

- Pour les activités de location de meublés de tourisme classés, il est de 6 %

- Pour les prestations de services artisanales ou commerciales, il est de 21,1 %

- Pour les professions libérales non réglementées, il est de 21,1 %

- Pour les professions libérales réglementées affiliées à la CIPAV, il est de 21,2 %.

Pour rappel, les cotisations sociales et fiscales auxquelles les auto-entrepreneurs sont imposés sont les suivants :

- Les cotisations sociales ;

- La contribution à la formation professionnelle ;

- Le versement libératoire de l’impôt sur le revenu.

Elles permettent de financer les protections sociales obligatoires comme :

- Les allocations familiales ;

- La CSG/CRDS ;

- L’assurance maladie-maternité ;

- Le régime invalidité et décès ;

- Les retraites de base et les retraites complémentaires obligatoires ;

- Les indemnités journalières réservées aux artisans et aux commerçants.

Comment un avocat peut-il vous aider en cas de litige avec l’URSSAF ?

Vous pourriez être en conflit avec l’URSSAF suite à un contrôle, une mise en demeure ou un appel à cotisation. Dans tous les cas, l’idéal serait de bénéficier de l’assistance d’un avocat spécialisé en auto-entrepreneur. Ce professionnel de droit assurera les fonctions suivantes :

- Il se renseignera sur votre situation, étudiera le statut choisi par votre entreprise et vous recommandera les méthodes applicables en vue de faire valoir vos droits ;

- Il vous expliquera la démarche à suivre, notamment la saisie de la Commission des Recours Amiables (CRA) qui est obligatoire avant la saisie en justice ;

- Il vous aidera à rédiger votre demande adressée à la CRA afin de mettre en valeur les arguments efficaces et d’assurer qu’aucune mention obligatoire n’y manque ;

- Il vous représentera devant le Pôle social du tribunal judiciaire si le premier recours amiable a échoué.

Pour conclure, plusieurs modifications seront apportées pour l’année 2024, toujours dans l’objectif d’alléger les charges administratives des auto-entreprises. Si vous avez d’autres questions sur vos droits ou vos obligations en tant qu’auto-entrepreneur, posez-les à l’un de nos avocats spécialisés en auto-entreprise.

POINTS CLÉS À RETENIR :

- L’adoption progressive de la facture électronique est obligatoire à partir de 2024.

- 4 nouvelles mentions obligatoires doivent figurer dans les factures des auto-entrepreneurs.

- L’e-reporting est recommandé pour les auto-entrepreneurs à partir de 2024 et son application est obligatoire à partir du 1er septembre 2017.

- La suppression de la cotisation sur la valeur ajoutée des entreprises (CVAE) est reportée en 2027, si elle était prévue pour 2024.

- Les plafonds du chiffre d’affaires imposés au statut d’auto-entrepreneurs sont les mêmes pour 2023, 2024 et 2025

- En cas de conflit avec l’URSSAF relatif au paiement de votre cotisation, un avocat spécialisé en droit des auto-entrepreneurs peut vous venir en aide.

Besoin d’un avocat ?

Trouvez un avocat simplement et sans inscription sur la plateforme Justifit